- エンジェル

- シード

- シリーズA

- シリーズB

- シリーズC

- CVC

- CVC

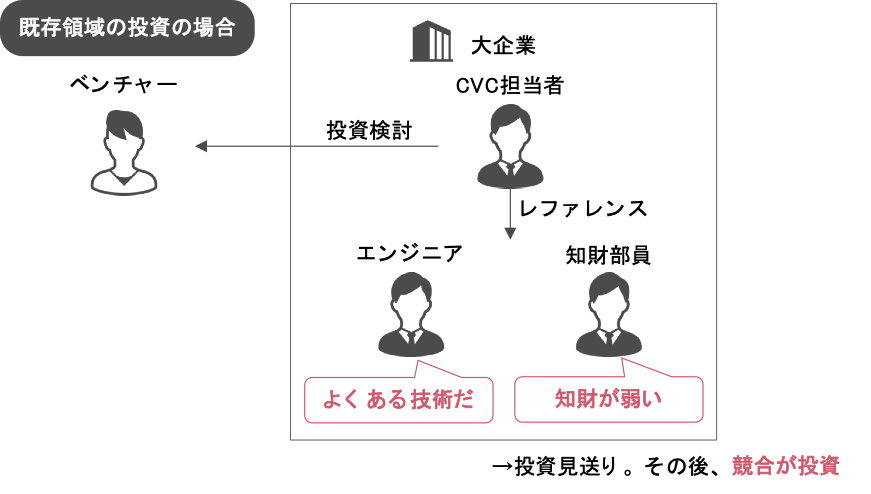

落とし穴12:既存領域の投資では自前主義や大企業の知財管理の観点により、評価の客観性が不足する

よくあるケース

事業会社のCVC担当者は、あるベンチャーキャピタルから紹介を受けたベンチャー企業の投資検討を行いました。CVC担当者は自社の領域に近く、技術的な優位性がありそうなベンチャー企業について、本格的に投資検討を行いました。

技術デューデリジェンスでは、社内の研究所のエンジニアにレファレンスを求めましたが、「技術内容は特段優れていない」と酷評されてしまいました。社内の知財部の知財デューデリジェンスでは「特許権が少なく、また事業が他社特許を侵害している可能性がある」と言われ、投資を見送りました。

その後、競合他社が投資を実行し、CVC担当者は投資を実行しなかった理由について経営層から説明を求められました。

この落とし穴の類似パターン

- 事業部によるデューデリジェンスに時間がかかりすぎ、タイミングを逃す。

- ベンチャー企業の技術的な優位性は少ないと判断し、ビジネスモデルの新規性を十分に評価できない。

- 投資をしても、社内の受け皿となる部門からのハンズオンの協力が得られない。

対策:既存事業に近い投資の評価はバイアスがかかることに留意しながら、社内リソースを活用しよう

ポイント1:受け皿部門と評価・ハンズオン支援・統合について合意しておく

シナジーを前提とした投資では、社内の連携部署と支援について予め合意することが望ましい。ベンチャー企業のリソースは限られているため、製品化までには多くのステップが必要となる。社内で必要なリソースを提供し、知財部門などハンズオンする部署と事前にベンチャー企業とどういう関係をつくるか、協議しておくとよいだろう。

ポイント2:知財部を初期段階から関与させ、客観的な知財情報を踏まえて検討する

特に、社内の知財部は知財情報から客観的に評価することが可能だ。投資先検討の初期段階から知財部門を関与させ、知財情報を踏まえて競合や代替技術について検討を加え、出資後のハンズオンにつなげることが重要である。

ポイント3:社外の投資家や専門家と連携して技術・知財の客観的な評価を行う

事業部門のデューデリジェンスは、既存事業と関連する場合に不当に低く評価をしたり、バイアスがかかるケースがある。また技術のみの評価に陥るケースもある。社外の投資家の意見を聴くなど、技術・知財のみならず、市場の観点から評価できる体制を構築することが望ましい。

あるCVCでは投資のデューデリジェンス段階においては法務部が特許や論文をチェックするのはもちろんのこと、権利化されていない資産こそ価値があると考え、連携しているVCの専門家とともにどのような基本技術なのか、バリューチェーンはどのように構築しているのかを細かくヒアリングしている。

さらに、出資後の支援では、本社の知財部門がベンチャー企業の要請にもとづいて知財戦略や特許出願の実務の支援などを無償で提供している。経営層がオープンイノベーションの取り組みを重視しているため、知財部もベンチャー支援に対して積極的である。

※知的財産デュ-デリジェンスの概要については、「知的財産デュー・デリジェンスの標準手順書 "SKIPDD"」(2018年3月、特許庁)が参考になる。

URL:https://www.jpo.go.jp/support/startup/document/index/2017_06_kaisetsu.pdf